随着电动汽车、电动卡车、固定存储设备以及许多其他应用中的电池销量的快速增长,预计在可预见的未来,对锂离子电池的回收需求也将大幅增长。到目前为止,大部分锂离子电池的回收能力都在东亚,尤其是中国,但欧洲目前也正在部署锂电回收。

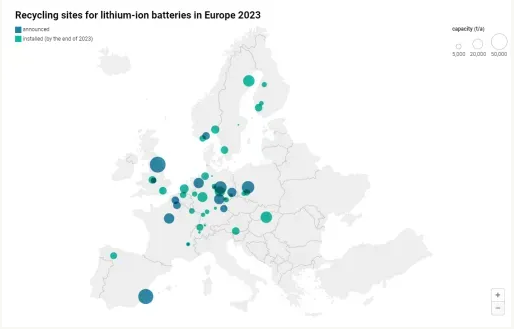

图1中的地图显示了欧洲到 2023 年底安装的锂离子电池回收设施以及未来几年宣布的锂离子电池回收设施及其运营商。中欧的回收站数量特别多,令人震惊。这通常是由于靠近电池材料生产商、电池制造商或汽车制造商。然而,未来几年,西班牙和英国等国家也将增加产能,从而使欧洲的项目情况多样化。

从一开始就规划了许多工厂,以便在必要时提高产能。Northvolt、SungEel HighTech 和 EcoBat 等公司就是一个例子,它们计划到 2030 年将其工厂的回收能力扩大到每年 15 万吨以上。

根据回收深度,回收站点可分为“spokes”和“hubs”,即取决于回收过程的输入和输出材料是什么(名称改编自Li-Cycle)。spokes能够执行电池回收的第一步。在此过程中,废电池被放电、拆卸并机械加工成所谓的黑色物质。这包括阴极和阳极活性材料,其中含有大部分有价值的金属。

hubs还可以执行电池回收的第二阶段。在这里,黑色物质使用(电)化学湿法冶金工艺或多冶金方法进行精炼,从而回收钴、镍和锂等有价值的材料。在欧洲,近一半的站点是有能力回收电池原材料的中心。

spokes分散放置以实现最佳物流,而枢纽可以集中建立以进行黑色批量处理。部分原因是锂离子电池运往Spokes被归类为危险品运输。

大多数回收设施都可以获得有关其回收能力的信息。然而,由于并非所有设施都具有相同的回收深度,因此这些能力不能简单地相加。对spokes 的容量进行求和可以估计到黑色物质的第一个回收步骤的容量。因此,可以大致估计理论上可以回收的电池量。然而,由于各个回收厂在同一地点进行黑料加工和进一步加工,因此潜在的回收量被低估。

在欧盟,到2023年底,首批锂离子电池回收能力将增至每年16万吨,分布在 37个地点。与2020年相比,产能增加超过10万吨/年,13个主要回收设施投产。另外 16 个工厂正在规划中,这将带来进一步的产能增长。

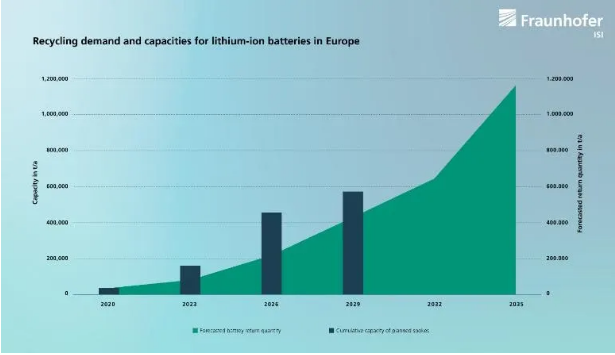

仅考虑已宣布的新工厂和扩建项目,预计到 2025 年产能将达到 40 万吨/年。将计划的回收能力与预计的回收电池和生产废品返回量进行比较表明,规划产能将超过未来几年需求(图 2)。

欧洲地区市场的高活力主要是由电池生产基地的建立推动的:这是因为,特别是在产能提升阶段,而且在持续运营期间,会产生相应数量的生产废料,必须回收。例如,特斯拉、Microvast 和 Farasis 的电池生产设施可以解释德国东部地区回收设施的高密度。此外,SungEel HighTech 正在距离 LG Chem 位于波兰弗罗茨瓦夫的电池制造工厂不远的地方安装新的回收工厂,以回收生产废料。

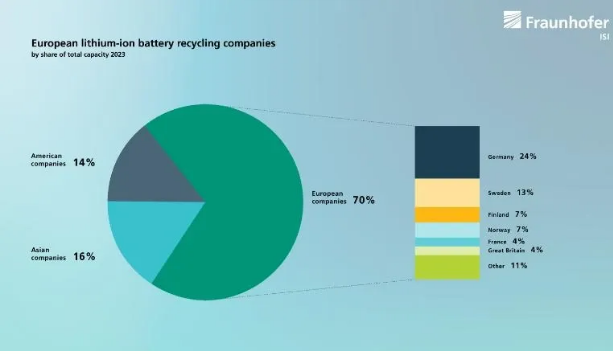

分析工厂经营者的起源,大量欧洲公司脱颖而出。近年来,他们通过新址和工厂扩建,能够在国外竞争中保持自己的地位。目前,欧洲约 30% 的产能由亚洲和美国的回收商处理。韩国的 SungEel 和美国的 Ecobat 经营着最大的工厂。

Northvolt、Altilium Metals 和 Librec 等欧洲公司已大幅增加其产能公告。Northvolt计划到2030年将其在瑞典的产能增加10万吨/年,而Librec的目标是到2026年将产能增加到20万吨/年,在波兰、西班牙、意大利和德国设有工厂。

但总体而言,目前的规模比率预计将保持不变,因为亚洲公司也希望在未来几年通过扩张(SungEel 在德国、波兰和匈牙利)和新建项目(EcoNiLi 进入西班牙)来增加产能。

确定的锂离子电池回收厂由许多不同的公司运营。其中包括 Erlos(WP Holding 的子公司)和 BASF 等大型企业,以及 Primobius GmbH(Neometals Ltd. 和 SMS Group GmbH 之间的合资企业)等合资企业。一些公司已经活跃在电池行业或已成为锂离子电池回收商(例如Stena Recycling、Accurec、Redux 和TES)。此外,梅赛德斯-奔驰和大众等整车厂也在库彭海姆和萨尔茨吉特建立了初步工厂。此外,雷诺与威立雅、本田与 Snam、奥迪与 Umicore 以及沃尔沃与 Stena Recycling 也通过合资企业和合作伙伴关系参与锂离子电池回收,尽管其中大多数仍处于试点项目。此外,Northvolt和Umicore等领先的电池制造商和材料生产商也加入了欧洲电池回收的竞争。

企业界也有初创企业。然而,目前这些回收能力所占的份额可以忽略不计。尽管如此,近年来,Cylib 或 Tozero Recycling 等几家公司已经成立,并将新的流程和程序推向市场。例如,缺乏与价值链中其他参与者(例如收集、物流、电池生产)的网络被证明是进入市场的障碍。成熟的参与者在这方面具有优势,例如,通过与电池制造商签订的现有合同来接受生产废品或建立物流流程。

政治方面的监管框架对于大规模电池回收至关重要。在欧盟,欧盟委员会于 2020 年提出了一项电池法规提案,欧洲议会对此作出了回应,要求进行大量调整,在某些情况下甚至要求收紧。2022 年 12 月,欧洲议会和理事会现已达成初步政治协议,以便该法规将在未来几年内生效。

这项新法规规定了电池回收的义务。此外,它还规定了单个电池材料的最低回收率,并将随着时间的推移进一步收紧。它还规定了在生产新电池时使用回收材料的最低值。

除了技术改进外,未来的一大挑战是确保废旧电池(包括出口的二手车)的供应,以确保回收利用。必须建立收集网络和相应的物流。